🌍 Глобальные рынки

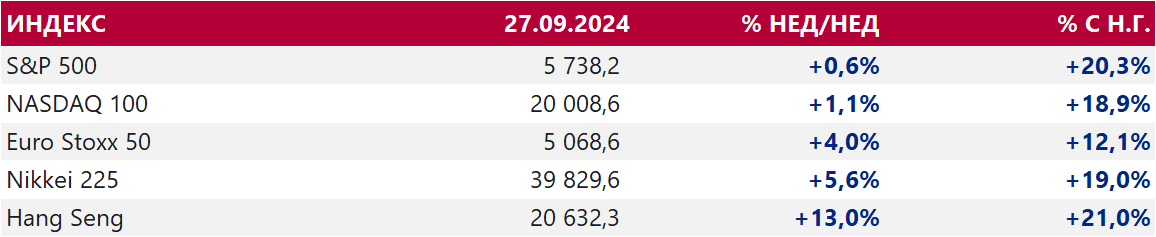

США. Американские индексы закрылись в плюсе. Индекс S&P 500 вырос на 0,6%, обновив исторический максимум на этой неделе, Dow Jones показал рост на 0,7%, а Nasdaq прибавил 0,8%. Недавнее снижение ставки ФРС на 50 б.п. до диапазона 5,00–4,75% продолжает поддерживать фондовый рынок, хотя обеспокоенность по поводу возможной рецессии сохраняется. Сильные данные по ВВП США за 2 квартал — +3% кв/кв (с предыдущего значения +1,6%), укрепили оптимизм среди инвесторов. Индекс PCE (предпочтительный показатель инфляции ФРС) в августе увеличился на 0,1%, сигнализируя о замедлении. Министр финансов Джанет Йеллен отметила, что американская экономика движется к «мягкой посадке», что позволит снизить инфляцию без значительного замедления роста.

Ожидания рынка касательно дальнейших решений ФРС 7 ноября разделены — вероятность снижения на 25 или 50 б.п. практически равна. На этой неделе внимание сосредоточено на выступлении Джерома Пауэлла и данных по рынку труда в США.

Акции на неделе закрылись разнонаправленно: на фоне удвоения выручки акции MicronTechnology подскочили на 14,7%, продемонстрировав максимальный рост за 17 лет. Бумаги Nvidia снизились на 2,1%, а акции HP упали на 1% после понижения рейтинга Bankof America. Несмотря на снижение цен на нефть, акции нефтегазовых компаний показали положительную динамику.

Китай. Hang Seng вырос на 13% за неделю, показав лучший результат с 2008 года на фоне объявленных НБК стимулов. CSI 300 и Shenzhen Component также продемонстрировали рекордный рост — 15,1% и 17,3%. Поддержку рынку оказали смягчение ДКП и ожидания дальнейших мер по стимулированию экономики. Минфин Китая объявил о привлечении 2 трлн юаней через выпуск дополнительных облигаций. НБК снизил норму резервных требований для банков на 50 б.п., что высвободит 1 трлн юаней для экономики. Снижение ставки по операциям обратного РЕПО на 20 б.п. до 1,5% стало сигналом для рынка — власти готовы поддерживать ликвидность. Эти меры вызвали закрытие коротких позиций, что добавило импульс к росту. Китайские рынки уйдут на длительные выходные с 1 по 7 октября в честь Дня образования КНР.

Ожидания рынка касательно дальнейших решений ФРС 7 ноября разделены — вероятность снижения на 25 или 50 б.п. практически равна. На этой неделе внимание сосредоточено на выступлении Джерома Пауэлла и данных по рынку труда в США.

Акции на неделе закрылись разнонаправленно: на фоне удвоения выручки акции MicronTechnology подскочили на 14,7%, продемонстрировав максимальный рост за 17 лет. Бумаги Nvidia снизились на 2,1%, а акции HP упали на 1% после понижения рейтинга Bankof America. Несмотря на снижение цен на нефть, акции нефтегазовых компаний показали положительную динамику.

Китай. Hang Seng вырос на 13% за неделю, показав лучший результат с 2008 года на фоне объявленных НБК стимулов. CSI 300 и Shenzhen Component также продемонстрировали рекордный рост — 15,1% и 17,3%. Поддержку рынку оказали смягчение ДКП и ожидания дальнейших мер по стимулированию экономики. Минфин Китая объявил о привлечении 2 трлн юаней через выпуск дополнительных облигаций. НБК снизил норму резервных требований для банков на 50 б.п., что высвободит 1 трлн юаней для экономики. Снижение ставки по операциям обратного РЕПО на 20 б.п. до 1,5% стало сигналом для рынка — власти готовы поддерживать ликвидность. Эти меры вызвали закрытие коротких позиций, что добавило импульс к росту. Китайские рынки уйдут на длительные выходные с 1 по 7 октября в честь Дня образования КНР.

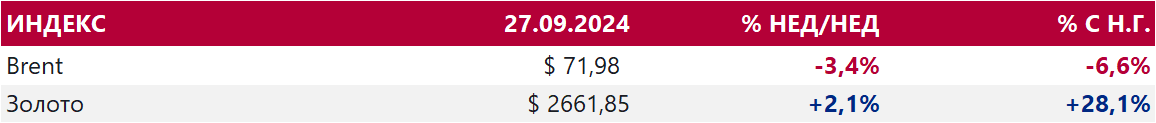

Нефть. Цены на нефть марки Brent завершили неделю снижением на 3,37%, опустившись до $71,98 за баррель. Давление на котировки оказали ожидания увеличения добычи Саудовской Аравией и восстановление производства в Ливии, что вызвало опасения по поводу избыточного предложения. Саудовская Аравия, как ключевой игрок ОПЕК+, теперь сосредоточена на увеличении своей доли на рынке, отказываясь от стратегии удержания высоких цен, что может привести к дальнейшему снижению стоимости нефти в долгосрочной перспективе. ОПЕК+ также планирует увеличить добычу на 180 тыс. баррелей в сутки к декабрю, что усиливает давление на рынок.

Ситуацию дополнительно осложняют алгоритмические торговые системы (CTAs), которые активно влияют на ценовые колебания. В 2023 году их доля в сделках с нефтью составляла почти 60%, а сегодня — до 70%, что значительно усиливает волатильность на рынке.

Кроме того, на рынок кратковременно повлияли перебои в добыче нефти в Мексиканском заливе США из-за урагана «Хелен», который временно вывел из строя 25% добывающих мощностей. Однако по мере восстановления производства и продолжающегося слабого спроса со стороны Китая давление на котировки сохраняется.

Золото. Цены на золото завершили неделю ростом на 2,15%, достигнув $2661,85 за унцию. Драгоценный металл продолжает получать поддержку на фоне ожиданий дальнейшего снижения процентных ставок ФРС США. Дополнительным фактором роста остаются геополитические риски, которые делают золото востребованным активом-убежищем.

В начале недели котировки золота поднимались выше $2682 за унцию, однако к концу недели цены скорректировались из-за фиксации прибыли инвесторами.

ЦБ продолжают увеличивать запасы золота: в сентябре 2024 года капитализация мирового рынка золота достигла $18 трлн, что составляет 16,6% мирового ВВП. Общие запасы золота оцениваются в 272 000 тонн, из которых 213 000 тонн уже добыты. Мировое потребление распределяется следующим образом: 44% — ювелирные изделия, 21% — ЦБ, 16% — физические слитки, 8% — монеты, 6% — технологии. Эксперты прогнозируют, что в ближайшие дни золото может достичь $2700 за унцию.

Ситуацию дополнительно осложняют алгоритмические торговые системы (CTAs), которые активно влияют на ценовые колебания. В 2023 году их доля в сделках с нефтью составляла почти 60%, а сегодня — до 70%, что значительно усиливает волатильность на рынке.

Кроме того, на рынок кратковременно повлияли перебои в добыче нефти в Мексиканском заливе США из-за урагана «Хелен», который временно вывел из строя 25% добывающих мощностей. Однако по мере восстановления производства и продолжающегося слабого спроса со стороны Китая давление на котировки сохраняется.

Золото. Цены на золото завершили неделю ростом на 2,15%, достигнув $2661,85 за унцию. Драгоценный металл продолжает получать поддержку на фоне ожиданий дальнейшего снижения процентных ставок ФРС США. Дополнительным фактором роста остаются геополитические риски, которые делают золото востребованным активом-убежищем.

В начале недели котировки золота поднимались выше $2682 за унцию, однако к концу недели цены скорректировались из-за фиксации прибыли инвесторами.

ЦБ продолжают увеличивать запасы золота: в сентябре 2024 года капитализация мирового рынка золота достигла $18 трлн, что составляет 16,6% мирового ВВП. Общие запасы золота оцениваются в 272 000 тонн, из которых 213 000 тонн уже добыты. Мировое потребление распределяется следующим образом: 44% — ювелирные изделия, 21% — ЦБ, 16% — физические слитки, 8% — монеты, 6% — технологии. Эксперты прогнозируют, что в ближайшие дни золото может достичь $2700 за унцию.

✅ Россия

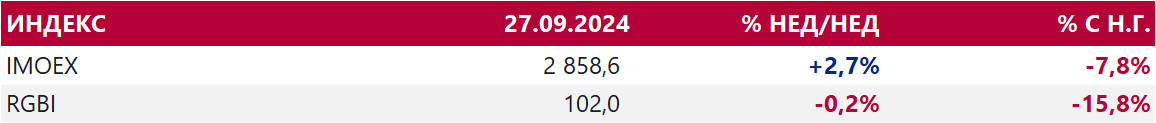

Индекс МосБиржи. IMOEX завершил ростом третью неделю подряд, прибавив 2,7% и достигнув отметки 2 858,56 пунктов. Лидером роста вновь стал Газпром (его акции имеют большой вес в индексе) подорожали на 15,4% на фоне новостей о возможном освобождении компании от надбавки к НДПИ с 2025 г. Существенный прирост также показали бумаги Мечела (+11,3%) и РУСАЛа (+10,3%) на фоне увеличения цен на цветные металлы после объявления Народным банком Китая стимулирующих мер. Китайские экономические стимулы поддержали рост российского рынка в пятницу, что позволило ему закрыться вместе с мировыми площадками на положительной ноте. В то же время акции Ростелекома оказались среди аутсайдеров, снизившись на 3,93% после дивидендной отсечки.

На прошлой неделе Мосбиржа запустила новый индекс в юанях, что укрепило позиции китайской валюты на российском рынке. Акции МКПАО ХэдХантер возобновили торги после редомициляции, продемонстрировав рост на 7,2% за два дня и заняв третье место по обороту с объёмом в ₽3,5 млрд. С 1 октября Мосбиржа вводит вечные фьючерсы на акции Сбербанка и Газпрома — первые бессрочные контракты на российском рынке. Эти инструменты пользуются растущим спросом: в 2024 году объем торгов бессрочными фьючерсами увеличился в 2,5 раза.

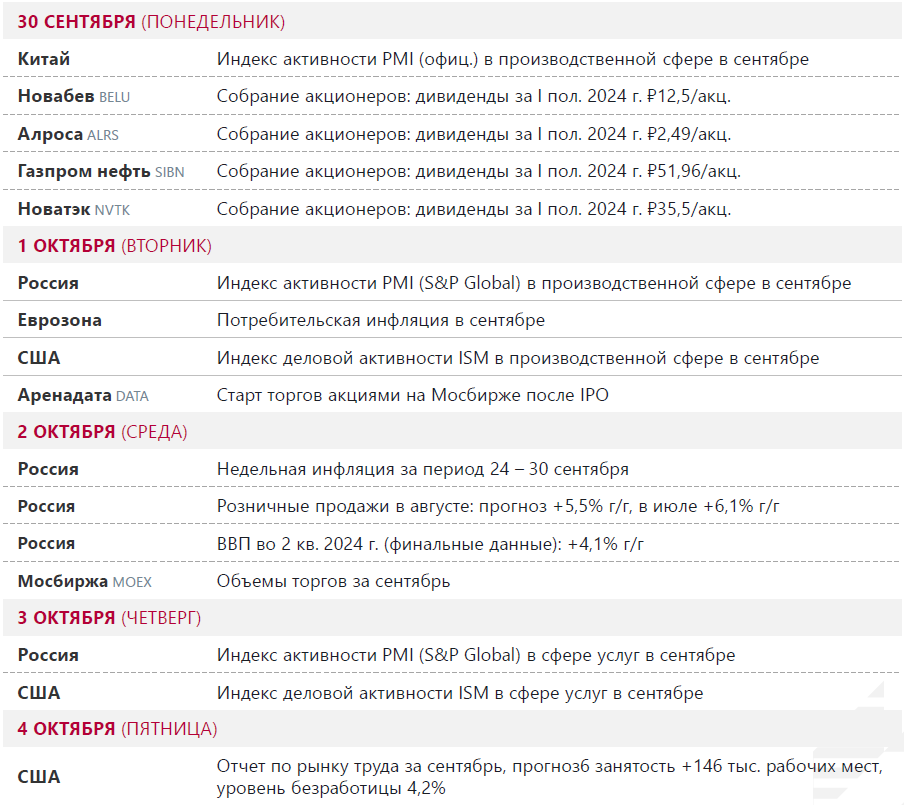

На предстоящей неделе ожидаются собрания акционеров ряда крупных компаний, таких как АЛРОСА, Газпром нефть, НОВАТЭК, Новабев, ЕвроТранс и Селигдар, где будет обсуждаться вопрос утверждения дивидендов. Также Московская биржа опубликует объемы торгов за сентябрь 2024 года.

RGBI. Индекс российских государственных облигаций (RGBI) завершил неделю снижением на 0,2%, опустившись до 101,95. Доходности ОФЗ: 5-летних выросла до 17,37% (17,30% неделей ранее), а 10-летних упала — до 15,78% (15,81% неделей ранее).

Рост доходностей ОФЗ связан с сохраняющейся высокой кредитной активностью и возможным повышением ключевой ставки ЦБ в октябре. На аукционах Минфин разместил ОФЗ на ₽42,9 млрд, однако до конца года ему предстоит разместить еще более ₽2 трлн. Большая часть привлечений может быть выполнена через выпуски с плавающим купоном, что также поддерживает доходности на высоком уровне. Ставки по ОФЗ могут продолжить рост, поскольку рынок полностью все еще не учел вероятность возможного повышения ключа и сохранения высоких ставок на длительный период.

На прошлой неделе Мосбиржа запустила новый индекс в юанях, что укрепило позиции китайской валюты на российском рынке. Акции МКПАО ХэдХантер возобновили торги после редомициляции, продемонстрировав рост на 7,2% за два дня и заняв третье место по обороту с объёмом в ₽3,5 млрд. С 1 октября Мосбиржа вводит вечные фьючерсы на акции Сбербанка и Газпрома — первые бессрочные контракты на российском рынке. Эти инструменты пользуются растущим спросом: в 2024 году объем торгов бессрочными фьючерсами увеличился в 2,5 раза.

На предстоящей неделе ожидаются собрания акционеров ряда крупных компаний, таких как АЛРОСА, Газпром нефть, НОВАТЭК, Новабев, ЕвроТранс и Селигдар, где будет обсуждаться вопрос утверждения дивидендов. Также Московская биржа опубликует объемы торгов за сентябрь 2024 года.

RGBI. Индекс российских государственных облигаций (RGBI) завершил неделю снижением на 0,2%, опустившись до 101,95. Доходности ОФЗ: 5-летних выросла до 17,37% (17,30% неделей ранее), а 10-летних упала — до 15,78% (15,81% неделей ранее).

Рост доходностей ОФЗ связан с сохраняющейся высокой кредитной активностью и возможным повышением ключевой ставки ЦБ в октябре. На аукционах Минфин разместил ОФЗ на ₽42,9 млрд, однако до конца года ему предстоит разместить еще более ₽2 трлн. Большая часть привлечений может быть выполнена через выпуски с плавающим купоном, что также поддерживает доходности на высоком уровне. Ставки по ОФЗ могут продолжить рост, поскольку рынок полностью все еще не учел вероятность возможного повышения ключа и сохранения высоких ставок на длительный период.

Российская валюта. Рубль завершил неделю разнонаправленными движениями: укрепившись к доллару и евро, но ослабнув к юаню. Высокий спрос на иностранную валюту, особенно юани, продолжает давить на рубль. Поддержку оказали значительные продажи валюты со стороны экспортеров перед уплатой налогов, что замедлило ослабление рубля, особенно к юаню, где оборот торгов на Мосбирже в середине недели достиг ₽171 млрд, что на ₽35 млрд выше показателя с начала августа. На глобальном рынке юань укрепился до 7 за доллар, что является максимумом за полтора года. Смягчение политики ФРС и новые стимулы для китайской экономики поддерживают юань. В перспективе до конца года рубль, вероятно, продолжит ослабевать, и CNY/RUB может завершить год ближе к 13,5.

🔎 Макроданные

📣 Корпоративные события

🔔 Ожидания на текущую неделю