🌍 Глобальные рынки

США. Все американские индексы показали рост третью неделю подряд. Технологический индекс NASDAQ 100 с трудом остался в зеленой зоне (+0,21%), S&P500 (+0,61%), DOW (+1,45%). Акции Nvidia достигли исторического максимума и статуса самой дорогой компании в мире, после чего инвесторы начали фиксировать прибыль, что повлияло на снижение технологического сектора. Акции Apple упали (-2,35%) из-за приостановки обновлений ПО для ИИ в ЕС по регуляторным причинам. В то же время сектор потребительских товаров лидировал благодаря росту акций Amazon (+2,95%). Инфляция в США продолжает снижаться, что вызывает надежды на дальнейшее смягчение денежно-кредитной политики ФРС.

Китай. Hang Seng закрыл неделю с ростом на 0,48%, восстановившись после сильного падения прошлой недели (-2,31%). Неравномерное восстановление экономики КНР и отсутствие продолжения мощной политической поддержки в Китае ослабили настроения инвесторов. Народный банк Китая оставил ключевые ставки по кредитам без изменений, несмотря настрой рынка увидеть дальнейшее смягчение политики. В понедельник данные показали, что рост розничных продаж в мае превзошел ожидания, однако промышленное производство и инвестиции в основной капитал не оправдали прогнозов. Инвесторы ждут последних данных PMI в обрабатывающей промышленности и сфере услуг в ближайшие недели, чтобы оценить дальнейшие перспективы.

Нефть. Котировки Brent получили поддержку, закрыв неделю с ростом на 2,97% после увеличения на 3,77% на прошлой неделе. Это связано с данными о снижении запасов нефти и нефтепродуктов в США, а также ожиданиями высокого спроса в летний сезон. Дополнительно на мировой спрос может повлиять сильный доллар США и эскалация конфликта на Ближнем Востоке.

Золото. Цены на золото немного укрепились за неделю, увеличившись на 0,20%, достигнув $2335 за унцию. Поддержку золоту оказала перспектива снижения ставок в США и продолжающаяся политическая неопределенность в Европе, а также растущая геополитическая напряженность на Ближнем Востоке.

Китай. Hang Seng закрыл неделю с ростом на 0,48%, восстановившись после сильного падения прошлой недели (-2,31%). Неравномерное восстановление экономики КНР и отсутствие продолжения мощной политической поддержки в Китае ослабили настроения инвесторов. Народный банк Китая оставил ключевые ставки по кредитам без изменений, несмотря настрой рынка увидеть дальнейшее смягчение политики. В понедельник данные показали, что рост розничных продаж в мае превзошел ожидания, однако промышленное производство и инвестиции в основной капитал не оправдали прогнозов. Инвесторы ждут последних данных PMI в обрабатывающей промышленности и сфере услуг в ближайшие недели, чтобы оценить дальнейшие перспективы.

Нефть. Котировки Brent получили поддержку, закрыв неделю с ростом на 2,97% после увеличения на 3,77% на прошлой неделе. Это связано с данными о снижении запасов нефти и нефтепродуктов в США, а также ожиданиями высокого спроса в летний сезон. Дополнительно на мировой спрос может повлиять сильный доллар США и эскалация конфликта на Ближнем Востоке.

Золото. Цены на золото немного укрепились за неделю, увеличившись на 0,20%, достигнув $2335 за унцию. Поддержку золоту оказала перспектива снижения ставок в США и продолжающаяся политическая неопределенность в Европе, а также растущая геополитическая напряженность на Ближнем Востоке.

✅ Россия

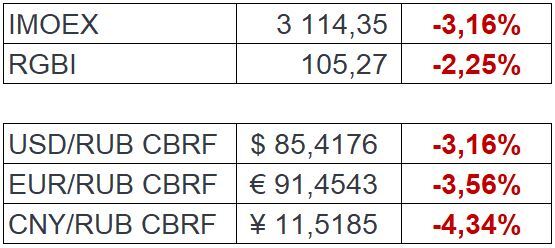

Индекс МосБиржи продолжает падать после введения очередных санкций США (-3,16%). Негатив принес ЦБ РФ, который опубликовал резюме обсуждения по ключевой ставке, все больше участников ожидают повышения до 18% в июле, что подразумевает переток из акций в облигации и трудности с обслуживанием долга у некоторых компаний. Кроме того, Комитет Госдумы одобрил поправки о совершенствовании налоговой системы. По итогам недели акции ПИК показали самый сильный рост (+9,84%) без явных позитивных новостей, что, вероятно, связано с покупками инсайдеров или спекулятивным разгоном. Наибольшее падение показали акции ВК (-8,81%) из-за негативных новостей (ограничение рекламы и слухи о смене руководства) и ожидания слабого отчета, а также акции Северстали (-14,44%) на фоне дивидендного гэпа.

Российская валюта. Рубль продолжает укрепляться против доллара, евро и юаня, достигнув нового 12-месячного максимума. Этому способствовал ряд факторов, включая санкции, снижение активности импортеров, ожидание повышения ключевой ставки Банком России. 21 июня ЦБ снизил требования к репатриации валютной выручки с 80% до 60% валюты, однако данной меры, скорее всего, недостаточно для ослабления рубля.

RGBI. Индекс российских гособлигаций падает вторую неделю подряд, снизившись на (-1,44%). Доходность пятилетних ОФЗ достигла нового психологического максимума в 16%, а 10-летних – 15,29%. Неделю назад эти показатели составляли 15,34% и 14,97% соответственно. Рынок облигаций находится под давлением из-за ожиданий дальнейшего повышения ключевой ставки Банком России и усиливающейся инфляционной динамики.

Российская валюта. Рубль продолжает укрепляться против доллара, евро и юаня, достигнув нового 12-месячного максимума. Этому способствовал ряд факторов, включая санкции, снижение активности импортеров, ожидание повышения ключевой ставки Банком России. 21 июня ЦБ снизил требования к репатриации валютной выручки с 80% до 60% валюты, однако данной меры, скорее всего, недостаточно для ослабления рубля.

RGBI. Индекс российских гособлигаций падает вторую неделю подряд, снизившись на (-1,44%). Доходность пятилетних ОФЗ достигла нового психологического максимума в 16%, а 10-летних – 15,29%. Неделю назад эти показатели составляли 15,34% и 14,97% соответственно. Рынок облигаций находится под давлением из-за ожиданий дальнейшего повышения ключевой ставки Банком России и усиливающейся инфляционной динамики.

🔎 Макроданные

17 июня (понедельник)

Россия. Госдума утвердила пакет налоговых новаций и поправок в бюджет РФ на 2024—2026 гг.

Китай. Цены на новое жилье в 70 крупнейших городах в мае -3,9% г/г – максимальное падение за 9 лет. Цены снижаются 11 месяцев подряд.

Китай. Рост промпроизводства в мае (+5,6% г/г) замедлился относительно апреля (+6,7% г/г), рост розничных продаж (+3,7% г/г) ускорился (+2,3% г/г в апреле).

Китай. Цены на новое жилье в 70 крупнейших городах в мае -3,9% г/г – максимальное падение за 9 лет. Цены снижаются 11 месяцев подряд.

Китай. Рост промпроизводства в мае (+5,6% г/г) замедлился относительно апреля (+6,7% г/г), рост розничных продаж (+3,7% г/г) ускорился (+2,3% г/г в апреле).

18 июня (вторник)

Россия. ЦБ РФ повысил прогноз чистой прибыли банков: на 2024 г. с 2,3-2,8 до ₽3,1-3,6 трлн, на 2025 г. с 2,6-3,1 до ₽2,7-3,2 трлн.

Еврозона. Потребительская инфляция в мае ускорилась до 2,6% г/г (+2,4% г/г в апреле).

Еврозона. Потребительская инфляция в мае ускорилась до 2,6% г/г (+2,4% г/г в апреле).

19 июня (среда)

Инфляция в РФ. По данным Росстата, недельная инфляция в РФ с 11 по 17 июня 2024 года составила 0,17% после 0,14% с 4 по 10 июня. Драйверами роста цен стали плодоовощная продукция (+1,56%) и авиабилеты на внутренние рейсы (+0,41%). Основной вклад в рост, кроме авиаперелетов и фруктов/овощей, внесли стройматериалы и услуги санаториев. Дефляционный эффект: электроника, одежда, крупы и макароны. С начала июня рост цен составил 0,31%, с начала года – 3,73%. В годовом выражении инфляция увеличилась с 8,37% до 8,46%. Минэкономразвития в конце мая повысило прогноз по инфляции на 2024 год с 4,5% до 5,1%.

20 июня (четверг)

Китай. НБК сохранил ставки по кредитам первоклассным заемщикам (LPR) на 1 год и 5 лет на рекордно низких уровнях 3,45% и 3,95% соответственно.

Великобритания. Банк Англии сохранил ставку на уровне 5,25% годовых.

Россия. ЦБ опубликовал резюме обсуждения ключевой ставки, высока вероятность повышения в июле.

ВВП РФ. По предварительной оценке, ВВП России вырос за первые четыре месяца 2024 года на 5,1%. Об этом заявил премьер-министр Михаил Мишустин на заседании правительства 20 июня, отметив, что таких результатов удалось достичь при рекордно низкой безработице, составившей в апреле 2,6%.

Великобритания. Банк Англии сохранил ставку на уровне 5,25% годовых.

Россия. ЦБ опубликовал резюме обсуждения ключевой ставки, высока вероятность повышения в июле.

ВВП РФ. По предварительной оценке, ВВП России вырос за первые четыре месяца 2024 года на 5,1%. Об этом заявил премьер-министр Михаил Мишустин на заседании правительства 20 июня, отметив, что таких результатов удалось достичь при рекордно низкой безработице, составившей в апреле 2,6%.

21 июня (пятница)

Россия. Правительство смягчило требования к репатриации валютной выручки с 80% до 60% валюты, полученной по внешнеторговым контрактам. Мера призвана противостоять укреплению курса рубля.

📣 Корпоративные события

События прошлой недели:

17 июня (понедельник)

MD Medical (Мать и дитя). Первый день торгов обыкновенными акциями МКПАО «МД Медикал Груп».

18 июня (вторник)

«О`Кей». Ритейлер провёл делистинг своих GDR с Лондонской фондовой биржи, однако сохранит листинг на Мосбирже и в Казахстане.

«Северсталь». Выплатила дивиденды по итогам 2023 г.

«Юнайтед Медикал Груп». Акционеры решили не выплачивать дивиденды за 2023 г. (как и в 2021-2022 гг.).

«Россети Северный Кавказ». Акционеры одобрили решение не распределять дивиденды по итогам 2023 г. У компании за период чистый убыток.

«Северсталь». Выплатила дивиденды по итогам 2023 г.

«Юнайтед Медикал Груп». Акционеры решили не выплачивать дивиденды за 2023 г. (как и в 2021-2022 гг.).

«Россети Северный Кавказ». Акционеры одобрили решение не распределять дивиденды по итогам 2023 г. У компании за период чистый убыток.

20 июня (четверг)

MD Medical (Мать и дитя). Выплатила дивиденды по итогам 1 кв. 2024 г.

«Южуралзолото». Компания объявила SPO, разместит по цене не выше 84 коп. за штуку 30 млрд акций номиналом 0,001 руб. – 2-4% от действующего УК. Сбор заявок 20-24 июня 2024 г.

ОГК-2. Акционеры одобрили решение не распределять дивиденды по итогам 2023 г. (прибыль за 2023 г. ₽9,9 млрд).

«Южуралзолото». Компания объявила SPO, разместит по цене не выше 84 коп. за штуку 30 млрд акций номиналом 0,001 руб. – 2-4% от действующего УК. Сбор заявок 20-24 июня 2024 г.

ОГК-2. Акционеры одобрили решение не распределять дивиденды по итогам 2023 г. (прибыль за 2023 г. ₽9,9 млрд).

21 июня (пятница)

Сбербанк. Акционеры утвердили выплату дивидендов в размере 33,3 рублей на акцию (ссылка). Закрытие реестра 11 июля. Дивдоходность ~10,6%.

«Транснефть». Правительство определило размер дивидендов за 2023 г. ₽177,2 на акцию. Дивдоходность ~11,5%.

«Транснефть». Правительство определило размер дивидендов за 2023 г. ₽177,2 на акцию. Дивдоходность ~11,5%.

🔔 Ожидания на текущую неделю

24 июня

Мосбиржа. С понедельника в базу расчета индексов МосБиржи и РТС включат обыкновенные акции ПАО «ЛК «Европлан». В базу расчета индекса «голубых фишек» будут включены акции МКПАО «ТКС Холдинг», при этом акции МКПАО «ОК «Русал» покинут индекс.

Совкомбанк. Годовое общее собрание акционеров на повестке вопрос утверждения дивидендов

25 июня

Henderson. Операционные результаты за май

Мосэнерго. Собрание акционеров на повестке вопрос утверждения дивидендов

МТС. Публикация финансовые результаты по МСФО за 1 квартал 2024 г.

26 июня

Башнефть. Собрание акционеров на повестке вопрос утверждения дивидендов

Газпром нефть. Собрание акционеров на повестке вопрос утверждения дивидендов

МТС. Собрание акционеров на повестке вопрос утверждения дивидендов

Россия. Объём промышленного производства (г/г) (май)

27 июня

INARCTICA. Собрание акционеров на повестке вопрос утверждения дивидендов

Абрау-Дюрсо. Собрание акционеров на повестке вопрос утверждения дивидендов

Магнит. Собрание акционеров на повестке вопрос утверждения дивидендов

«Татнефть». Повторное собрание акционеров для утверждения дивидендов.

США. Данные по ВВП (1 кв.), сальдо внешней торговли (май)

28 июня

АФК Система. Собрание акционеров на повестке вопрос утверждения дивидендов

Группа Астра. Собрание акционеров на повестке вопрос утверждения дивидендов

Диасофт. Собрание акционеров на повестке вопрос утверждения дивидендов

Роснефть. Собрание акционеров на повестке вопрос утверждения дивидендов

Сургутнефтегаз. Собрание акционеров на повестке вопрос утверждения дивидендов

30 июня

Совкомфлот. Собрание акционеров на повестке вопрос утверждения дивидендов

ФосАгро. Собрание акционеров на повестке вопрос утверждения дивидендов

Мосбиржа. С понедельника в базу расчета индексов МосБиржи и РТС включат обыкновенные акции ПАО «ЛК «Европлан». В базу расчета индекса «голубых фишек» будут включены акции МКПАО «ТКС Холдинг», при этом акции МКПАО «ОК «Русал» покинут индекс.

Совкомбанк. Годовое общее собрание акционеров на повестке вопрос утверждения дивидендов

25 июня

Henderson. Операционные результаты за май

Мосэнерго. Собрание акционеров на повестке вопрос утверждения дивидендов

МТС. Публикация финансовые результаты по МСФО за 1 квартал 2024 г.

26 июня

Башнефть. Собрание акционеров на повестке вопрос утверждения дивидендов

Газпром нефть. Собрание акционеров на повестке вопрос утверждения дивидендов

МТС. Собрание акционеров на повестке вопрос утверждения дивидендов

Россия. Объём промышленного производства (г/г) (май)

27 июня

INARCTICA. Собрание акционеров на повестке вопрос утверждения дивидендов

Абрау-Дюрсо. Собрание акционеров на повестке вопрос утверждения дивидендов

Магнит. Собрание акционеров на повестке вопрос утверждения дивидендов

«Татнефть». Повторное собрание акционеров для утверждения дивидендов.

США. Данные по ВВП (1 кв.), сальдо внешней торговли (май)

28 июня

АФК Система. Собрание акционеров на повестке вопрос утверждения дивидендов

Группа Астра. Собрание акционеров на повестке вопрос утверждения дивидендов

Диасофт. Собрание акционеров на повестке вопрос утверждения дивидендов

Роснефть. Собрание акционеров на повестке вопрос утверждения дивидендов

Сургутнефтегаз. Собрание акционеров на повестке вопрос утверждения дивидендов

30 июня

Совкомфлот. Собрание акционеров на повестке вопрос утверждения дивидендов

ФосАгро. Собрание акционеров на повестке вопрос утверждения дивидендов