🌍 Глобальные рынки

США. На прошлой неделе американские фондовые индексы закрылись в минусе. В понедельник и вторник они демонстрировали рост, обновляя исторические максимумы на фоне оптимизма, связанного с избранием Дональда Трампа. Однако во второй половине недели началась коррекция. Инвесторы фиксировали прибыли после заявлений главы ФРС Джерома Пауэлла о том, что регулятор не будет спешить со снижением ставок, ссылаясь на сильные макроэкономические показатели, включая рост розничных продаж в октябре, устойчивый рынок труда и инфляционные риски.

Индекс потребительских цен (CPI) в октябре вырос на 2,6% в годовом выражении, что совпало с ожиданиями аналитиков. Базовый индекс CPI увеличился на 3,3%. Розничные продажи за октябрь выросли на 0,4% по сравнению с предыдущим месяцем, превысив прогнозы. Промышленное производство, напротив, снизилось на 0,3% в месячном выражении, что соответствовало ожиданиям.

На этом фоне началось снижение технологического сектора: акции Nvidia упали на 3,2%, Amazon — на 4,2%, Meta — на 4%, а Alphabet — на 1,7%. Фармацевтические компании также испытали давление после слухов о возможном назначении Роберта Ф. Кеннеди-младшего, известного своим скептическим отношением к вакцинам, на пост главы Министерства здравоохранения и социальных служб.

На предстоящей неделе инвесторы будут внимательно следить за публикацией индексов PMI в производственном секторе и сфере услуг за ноябрь.

Китай. Индексы Китая завершили неделю значительными потерями. Экономические данные остаются смешанными: в октябре розничные продажи выросли на 4,8% год к году, превзойдя ожидания, но промышленное производство замедлилось до 5,3% против прогноза 5,6%. Рынок недвижимости продолжает углубляться в кризис — инвестиции в сектор за январь-октябрь резко сократились, что усиливает давление на экономику. Банковское кредитование упало до 500 млрд юаней в октябре, что стало худшим показателем с 2022 года. На следующей неделе ожидается сохранение ставок LPR на уровне 3,1% и 3,6%, что может стать сигналом о паузе в стимулирующей политике.

Индекс потребительских цен (CPI) в октябре вырос на 2,6% в годовом выражении, что совпало с ожиданиями аналитиков. Базовый индекс CPI увеличился на 3,3%. Розничные продажи за октябрь выросли на 0,4% по сравнению с предыдущим месяцем, превысив прогнозы. Промышленное производство, напротив, снизилось на 0,3% в месячном выражении, что соответствовало ожиданиям.

На этом фоне началось снижение технологического сектора: акции Nvidia упали на 3,2%, Amazon — на 4,2%, Meta — на 4%, а Alphabet — на 1,7%. Фармацевтические компании также испытали давление после слухов о возможном назначении Роберта Ф. Кеннеди-младшего, известного своим скептическим отношением к вакцинам, на пост главы Министерства здравоохранения и социальных служб.

На предстоящей неделе инвесторы будут внимательно следить за публикацией индексов PMI в производственном секторе и сфере услуг за ноябрь.

Китай. Индексы Китая завершили неделю значительными потерями. Экономические данные остаются смешанными: в октябре розничные продажи выросли на 4,8% год к году, превзойдя ожидания, но промышленное производство замедлилось до 5,3% против прогноза 5,6%. Рынок недвижимости продолжает углубляться в кризис — инвестиции в сектор за январь-октябрь резко сократились, что усиливает давление на экономику. Банковское кредитование упало до 500 млрд юаней в октябре, что стало худшим показателем с 2022 года. На следующей неделе ожидается сохранение ставок LPR на уровне 3,1% и 3,6%, что может стать сигналом о паузе в стимулирующей политике.

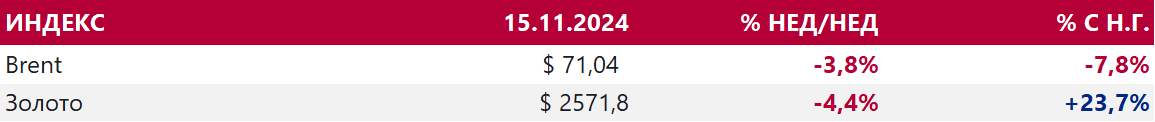

Нефть. Цены на нефть марки Brent снизились на 3,8% до $71 за баррель, оставаясь выше ключевого уровня поддержки в $69, который не пробивался последние три года. Основными факторами падения стали снижение прогнозов мирового спроса со стороны ОПЕК и МЭА, слабый спрос со стороны Китая и Индии, укрепление доллара США, а также рост запасов нефти в США (+2,1 млн баррелей). ОПЕК пересмотрела ожидания роста мирового спроса на 2024 год до 1,82 млн барр./сут (-110 тыс.) и на 2025 год до 1,54 млн барр./сут (-100 тыс.), ссылаясь на замедление в Китае, где объем переработки нефти снизился на 4,6% в октябре. По данным МЭА, мировое потребление нефти в 2024 году вырастет на 920 тыс. барр./сут и 990 тыс. барр./сут в 2025, что более чем в 2 раза ниже темпов 2023 года.

Политические изменения в США также оказывают влияние на рынок. Избрание Дональда Трампа повысило ожидания увеличения добычи нефти в США, что усиливает опасения избыточного предложения. При этом текущий рост запасов и рекордные уровни добычи в США оказывают давление на рынок. Несмотря на это, аналитики полагают, что уровень $70 за баррель останется значимой поддержкой благодаря усилиям ОПЕК+ по сдерживанию предложения. GoldmanSachs прогнозирует снижение цен на нефть в 2025 году до $76/барр. из-за замедления мировой экономики и потенциальных торговых барьеров. Однако вероятность ужесточения санкций против Ирана в краткосрочной перспективе может привести к росту цен на $5–9/барр.

Золото. Золото завершило неделю снижением на 4,5%, достигнув $2 572 за унцию, что стало худшим показателем за последние три года. Основными факторами падения стали укрепление доллара США, снижение ожиданий по сокращению ставок ФРС, а также растущие опасения по поводу инфляции, связанной с политикой Дональда Трампа. Глава ФРС Джером Пауэлл заявил о необходимости сохранять осторожность в денежно-кредитной политике, что дополнительно ослабило интерес к золоту как к защитному активу.

На рынке наблюдался крупнейший недельный отток средств из золотых фондов с июля 2022 года, составивший $1,6 млрд. Ожидания инвесторов, что новая администрация США усилит торговые тарифы и увеличит бюджетные расходы, усиливают инфляционные риски, что также давит на рынок золота.

Политические изменения в США также оказывают влияние на рынок. Избрание Дональда Трампа повысило ожидания увеличения добычи нефти в США, что усиливает опасения избыточного предложения. При этом текущий рост запасов и рекордные уровни добычи в США оказывают давление на рынок. Несмотря на это, аналитики полагают, что уровень $70 за баррель останется значимой поддержкой благодаря усилиям ОПЕК+ по сдерживанию предложения. GoldmanSachs прогнозирует снижение цен на нефть в 2025 году до $76/барр. из-за замедления мировой экономики и потенциальных торговых барьеров. Однако вероятность ужесточения санкций против Ирана в краткосрочной перспективе может привести к росту цен на $5–9/барр.

Золото. Золото завершило неделю снижением на 4,5%, достигнув $2 572 за унцию, что стало худшим показателем за последние три года. Основными факторами падения стали укрепление доллара США, снижение ожиданий по сокращению ставок ФРС, а также растущие опасения по поводу инфляции, связанной с политикой Дональда Трампа. Глава ФРС Джером Пауэлл заявил о необходимости сохранять осторожность в денежно-кредитной политике, что дополнительно ослабило интерес к золоту как к защитному активу.

На рынке наблюдался крупнейший недельный отток средств из золотых фондов с июля 2022 года, составивший $1,6 млрд. Ожидания инвесторов, что новая администрация США усилит торговые тарифы и увеличит бюджетные расходы, усиливают инфляционные риски, что также давит на рынок золота.

✅ Россия

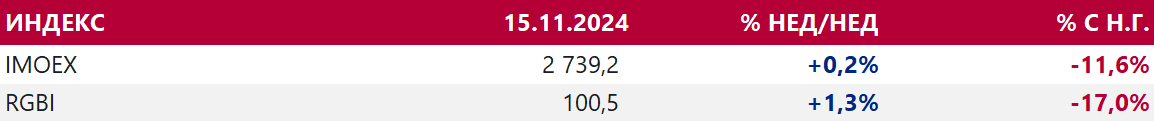

Индекс МосБиржи. IMOEX реализовал скромное укрепление, тем не менее позитивная динамика наблюдается уже 2-ю неделю подряд. Ослабление рубля оказало поддержку российскому фондовому рынку, однако недельные данные по инфляции сигнализировали, что рост цен в стране вновь ускоряется, что охладило позитивный настрой инвесторов.

Считаем, что факт ослабления рубля и информационный фон вокруг потенциального мирного урегулирования конфликта на Украине могут обеспечить Индексу МосБиржи попытку подняться выше 2800 п.

Среди отдельных эмитентов выделим рост цены акций Русала на новостях о том, что китайские власти отменяют налоговые льготы на экспорт этого металла из КНР.

Краткосрочно привлекательно для покупки выглядят «префы» Сургутнефтегаза на фоне слабого рубля и ожиданий высоких дивидендных выплат.

RGBI. Индекс российских государственных облигаций (RGBI) вырос за неделю на 1,3%, и вернулся выше психологического уровня 100 п., на фоне снижения доходностей ОФЗ в среднем на 20 б. п. Доходности 5-летних ОФЗ снизились с 18,38% неделей ранее до 18,09%, а доходности 10-летних выпусков упали с 15,91% до 15,76%. Оптимизм инвесторов связан с ожиданиями улучшения геополитической обстановки, но устойчивость текущей динамики вызывает сомнения из-за ускорения инфляции и возможного ужесточения ДКП ЦБ.

Согласно данным Росстата, инфляция в октябре составила 0,75% м/м, что выше сентябрьских 0,48%. Базовая инфляция за тот же период выросла до 0,81% м/м. За первые 11 дней ноября инфляция достигла 0,42%, сигнализируя о сохраняющемся ценовом давлении.

На прошедших аукционах Минфин привлек 92,9 млрд руб. по номиналу, что стало максимумом с сентября. Были размещены два долгосрочных выпуска: ОФЗ-ПД-26246 с доходностью 16,82% годовых и ОФЗ-ПД-26248 с доходностью 16,95% годовых, оба с премией около 10–20 б. п. к вторичному рынку. Однако, учитывая, что большая часть плана заимствований в размере 2,4 трлн руб. остается нереализованной, на рынок продолжит оказываться давление в ближайшие месяцы..

Считаем, что факт ослабления рубля и информационный фон вокруг потенциального мирного урегулирования конфликта на Украине могут обеспечить Индексу МосБиржи попытку подняться выше 2800 п.

Среди отдельных эмитентов выделим рост цены акций Русала на новостях о том, что китайские власти отменяют налоговые льготы на экспорт этого металла из КНР.

Краткосрочно привлекательно для покупки выглядят «префы» Сургутнефтегаза на фоне слабого рубля и ожиданий высоких дивидендных выплат.

RGBI. Индекс российских государственных облигаций (RGBI) вырос за неделю на 1,3%, и вернулся выше психологического уровня 100 п., на фоне снижения доходностей ОФЗ в среднем на 20 б. п. Доходности 5-летних ОФЗ снизились с 18,38% неделей ранее до 18,09%, а доходности 10-летних выпусков упали с 15,91% до 15,76%. Оптимизм инвесторов связан с ожиданиями улучшения геополитической обстановки, но устойчивость текущей динамики вызывает сомнения из-за ускорения инфляции и возможного ужесточения ДКП ЦБ.

Согласно данным Росстата, инфляция в октябре составила 0,75% м/м, что выше сентябрьских 0,48%. Базовая инфляция за тот же период выросла до 0,81% м/м. За первые 11 дней ноября инфляция достигла 0,42%, сигнализируя о сохраняющемся ценовом давлении.

На прошедших аукционах Минфин привлек 92,9 млрд руб. по номиналу, что стало максимумом с сентября. Были размещены два долгосрочных выпуска: ОФЗ-ПД-26246 с доходностью 16,82% годовых и ОФЗ-ПД-26248 с доходностью 16,95% годовых, оба с премией около 10–20 б. п. к вторичному рынку. Однако, учитывая, что большая часть плана заимствований в размере 2,4 трлн руб. остается нереализованной, на рынок продолжит оказываться давление в ближайшие месяцы..

Российская валюта. Рубль подешевел к доллару и китайскому юаню, но укрепился к евро. Индекс доллара на международном рынке поднялся до максимума с октября 2023 г., а нефть подешевела, что нашло свое отражение в динамике рубля. Дополнительное давление на рубль оказали появившиеся в пятницу слухи о том, что Администрация Джо Байдена рассматривает возможность введения дополнительных финансовых санкций против России, чтобы запретить американским банкам сотрудничать с Газпромбанком. В краткосрочной перспективе экспортеры могут поддержать национальную валюту, покупая рубли под уплату налогов в бюджет раньше, пользуясь привлекательными уровнями покупки рублей. Импортеры, скорее всего, уже проплатили предновогодние покупки. Поэтому пока не ожидаем, что USD/RUB закрепится выше 100, а CNY/RUB - выше 13,85.

🔎 Макроданные

📣 Корпоративные события

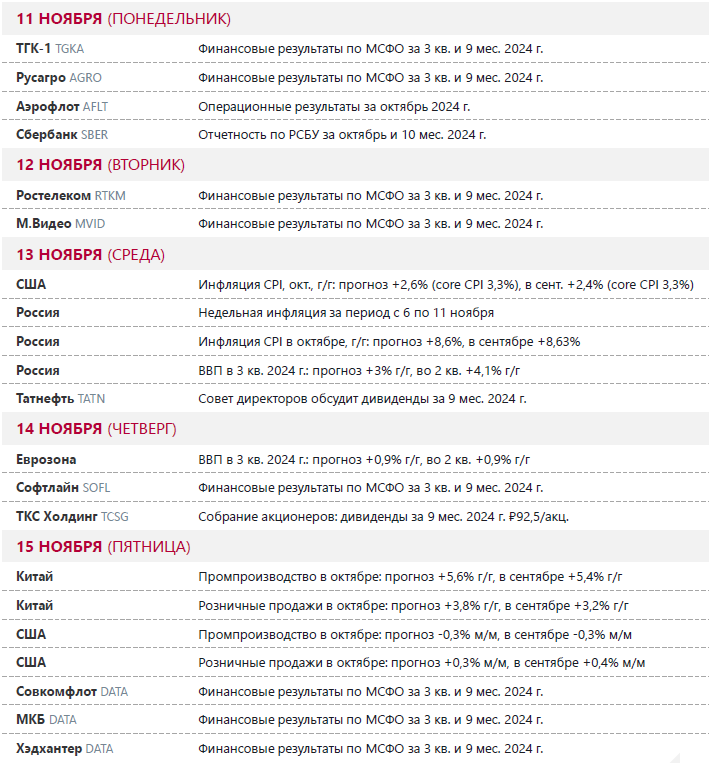

🔔 Ожидания на текущую неделю