🌍 Глобальные рынки

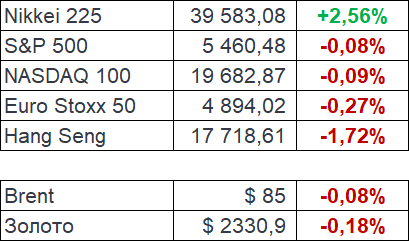

США. Индекс S&P500 сформировал новый исторический максимум 5523,6 п., но по итогам недели символически снизился на 0,1%. Все падение пришлось на пятницу, когда публикация ценового индекса расходов на личное потребление (Core PCE) — предпочтительного для ФРС индикатора инфляции, показала замедление темпов роста ценового давления в мае (+0,1% м/м +2,6% г/г) относительно апреля (+0,3% м/м +2,8% г/г). Это привело к росту доходностей казначейских облигаций по всей длине кривой и оказало давление на акции технологических компаний с крупной капитализацией, которые наиболее чувствительны к ожиданиям рынка в отношении будущего процентных ставок. В июне S&P500 вырос на 3,5%, а с начала года — +14,5% на фоне энтузиазма по поводу ИИ, который стал драйвером роста акций технологического сектора. Июль — сезонно сильный для американских акций месяц. За последние 10 лет S&P500 в среднем рос в июле на 3,1%. В августе наблюдается сокращение ликвидности на фоне отпусков и периода «подготовки к школе». К тому же перед ноябрьскими выборами в США также вероятна коррекция. Поэтому видим вероятность того, что со второй половины июля на рынке акций США будет ощущаться давление продаж.

Китай. Индекс Hang Seng закрыл неделю падением на 1,7%, по итогам июня -2%, с начала года +4%. Неравномерное восстановление экономики КНР и отсутствие продолжения мощной политической поддержки в Китае ослабили настроения инвесторов. Однако 15—18 июля состоится пленум Центрального комитета Коммунистической партии Китая, который обычно определяет долгосрочный курс экономической политики. Инвесторы ожидают, что по итогам мероприятия будут объявлены новые стимулирующие внутреннее потребление меры, что может стать катализатором роста акций в июле.

Нефть. Цена Brent -0,1% за неделю, +5,9% в июне, +12,2% с начала года. Драйверами роста стала геополитика (Израиль близок к полномасштабной войне с ливанской Хезболлой), а также признаки роста спроса на физическом рынке: нефтетрейдеры Trafigura и Gunvor купили на прошлой неделе 9 партий сортов нефти, для которой бенчмарком является Brent. Но рост запасов сырой нефти в США и слабость экономики Китая — крупнейшего в мире потребители нефти, выступили сдерживающим фактором для роста котировок. Свежий опрос Reuters показал, что консенсус-прогноз 44 аналитиков и экономистов предполагает среднюю цену Brent в 2024 г. $83,93/барр. по сравнению с пока реализованным в I полугодии средним значением $83,56/барр. Такие ожидания подразумевают, что во II полугодии цена, если и превысит $90/барр., то ненадолго.

Золото. Цена за неделю -0,2%, в июне -0,02%, с начала года +12,7%. На самом деле уже 13 недель золото остается в узком диапазоне $2300–2450/унц. У драгоценного металла 2 основных фактора поддержки: геополитика (ситуация на Ближнем Востоке) и ожидания снижения ставок ФРС. Сейчас денежный рынок примерно с вероятностью 80% ожидает, что ЦБ США снизит ставку на 25 б.п. в декабре 2024 г., а затем на ту же величину в январе 2025 г. Золото чувствительно к процентным ставкам, поскольку инвесторы в золото не получают дивидендов, как в случае с акциями, или же купонных выплат, как в случае с облигациями. Спрос мировых центробанков на золото остается высоким. С начала года, по данным WGC, ЦБ Турции купил ~43 т золота, ЦБ Китая и Индии по ~30 т, ЦБ Польши ~18 т. Однако физический спрос из-за рекордно высоких цен снизился как в КНР, так и в Индии. Эти страны - крупнейшие покупатели золота в мире. Возвращение ювелирного спроса ожидается в начале очередного фестивального сезона в Индии (вторая половина 3 квартала).

Китай. Индекс Hang Seng закрыл неделю падением на 1,7%, по итогам июня -2%, с начала года +4%. Неравномерное восстановление экономики КНР и отсутствие продолжения мощной политической поддержки в Китае ослабили настроения инвесторов. Однако 15—18 июля состоится пленум Центрального комитета Коммунистической партии Китая, который обычно определяет долгосрочный курс экономической политики. Инвесторы ожидают, что по итогам мероприятия будут объявлены новые стимулирующие внутреннее потребление меры, что может стать катализатором роста акций в июле.

Нефть. Цена Brent -0,1% за неделю, +5,9% в июне, +12,2% с начала года. Драйверами роста стала геополитика (Израиль близок к полномасштабной войне с ливанской Хезболлой), а также признаки роста спроса на физическом рынке: нефтетрейдеры Trafigura и Gunvor купили на прошлой неделе 9 партий сортов нефти, для которой бенчмарком является Brent. Но рост запасов сырой нефти в США и слабость экономики Китая — крупнейшего в мире потребители нефти, выступили сдерживающим фактором для роста котировок. Свежий опрос Reuters показал, что консенсус-прогноз 44 аналитиков и экономистов предполагает среднюю цену Brent в 2024 г. $83,93/барр. по сравнению с пока реализованным в I полугодии средним значением $83,56/барр. Такие ожидания подразумевают, что во II полугодии цена, если и превысит $90/барр., то ненадолго.

Золото. Цена за неделю -0,2%, в июне -0,02%, с начала года +12,7%. На самом деле уже 13 недель золото остается в узком диапазоне $2300–2450/унц. У драгоценного металла 2 основных фактора поддержки: геополитика (ситуация на Ближнем Востоке) и ожидания снижения ставок ФРС. Сейчас денежный рынок примерно с вероятностью 80% ожидает, что ЦБ США снизит ставку на 25 б.п. в декабре 2024 г., а затем на ту же величину в январе 2025 г. Золото чувствительно к процентным ставкам, поскольку инвесторы в золото не получают дивидендов, как в случае с акциями, или же купонных выплат, как в случае с облигациями. Спрос мировых центробанков на золото остается высоким. С начала года, по данным WGC, ЦБ Турции купил ~43 т золота, ЦБ Китая и Индии по ~30 т, ЦБ Польши ~18 т. Однако физический спрос из-за рекордно высоких цен снизился как в КНР, так и в Индии. Эти страны - крупнейшие покупатели золота в мире. Возвращение ювелирного спроса ожидается в начале очередного фестивального сезона в Индии (вторая половина 3 квартала).

✅ Россия

Индекс МосБиржи завершил неделю ростом на 1,3%, до 3154,4 п. Лидером роста среди акций Индекса МосБиржи стал ВТБ (VTBR, +8%): отчет по МСФО за май и 5 месяцев 2024 г. показал, что банк продолжает демонстрировать рост кредитного портфеля и привлеченных клиентских средств. Также в лидерах недели среди индексных акций «Сургутнефтегаз» (SNGS, +5,4%), Банк «Санкт-Петербург» (BSPB, +5,3%), «Транснефть» (TRNFP, +4%). В июне IMOEX -2%. Напомним, 20 мая индекс достиг абсолютного пика 3521,7 п., но к 20 июня снизился на 15% и впервые с декабря 2023 г. протестировал сильную поддержку 3000 п. Затем к концу месяца отскочил на 6%. В июне лидерами роста стали акции «Аэрофлота» (AFLT, +12%), МКБ (CBOM, +9%) и девелопера «ПИК» (PIKK, +4%), а лидерами снижения оказались бумаги Polymetal (POLY, -20%) после новостей о делистинге с Мосбиржи, «Магнит» (MAGN, -19%) на несбывшихся ожиданиях по дивидендам, а также «Северсталь» (CHMF, -18%) после дивотсечки. Июль сезонно не является позитивным для российского рынка акций месяцем. Приблизительно у 50 компаний пройдут дивидендные отсечки, выплаты дивидендов произойдут в конце июля, начале августа. Поэтому реинвестирование дивидендов может поддержать рынок, скорее, в последнем месяце лета.

Российская валюта. Рубль продолжил укрепление как против юаня, так и против доллара и евро, несмотря на то что правительственное решение сократить норму обязательной репатриации валютной выручки с 80% до 60% должно было сократить предложение валюты. С июля Банк России уменьшит объемы продаж валюты по фиксированной части (без учета бюджетного правила) до 8,4 млрд руб./день по сравнению с 11,8 млрд руб./день в I полугодии. Однако мировые цены на энергоносители пока демонстрируют рост, а технические проблемы с оплатой импорта после июньских санкций, видимо, еще не разрешены. Поэтому видим основания полагать, что в июле рубль может продолжать укрепляться.

RGBI. Индекс российских гособлигаций завершил неделю ростом на 1,5%, отскочив от минимума с марта 2022 г. на уровне 104,97, достигнутого на предшествующей неделе. Доходность 5-летних ОФЗ снизилась до 15,63% (16% неделей ранее), а 10-летних — 15,11% (15,29% неделей ранее). Рынок облигаций в июне находился под давлением ожиданий дальнейшего повышения ключевой ставки, и совсем не факт, что июльское повышение «ключа» на 200 б.п. до 18% уже заложено в цены.

Российская валюта. Рубль продолжил укрепление как против юаня, так и против доллара и евро, несмотря на то что правительственное решение сократить норму обязательной репатриации валютной выручки с 80% до 60% должно было сократить предложение валюты. С июля Банк России уменьшит объемы продаж валюты по фиксированной части (без учета бюджетного правила) до 8,4 млрд руб./день по сравнению с 11,8 млрд руб./день в I полугодии. Однако мировые цены на энергоносители пока демонстрируют рост, а технические проблемы с оплатой импорта после июньских санкций, видимо, еще не разрешены. Поэтому видим основания полагать, что в июле рубль может продолжать укрепляться.

RGBI. Индекс российских гособлигаций завершил неделю ростом на 1,5%, отскочив от минимума с марта 2022 г. на уровне 104,97, достигнутого на предшествующей неделе. Доходность 5-летних ОФЗ снизилась до 15,63% (16% неделей ранее), а 10-летних — 15,11% (15,29% неделей ранее). Рынок облигаций в июне находился под давлением ожиданий дальнейшего повышения ключевой ставки, и совсем не факт, что июльское повышение «ключа» на 200 б.п. до 18% уже заложено в цены.

🔎 Макроданные

24 июня (понедельник)

Россия. Россия. 14-й пакет санкций ЕС: запрет использования СПФС Банка России (аналог SWIFT), ограничение импорта СПГ из РФ через терминалы ЕС (затрагивают «Новатэк»), в санкционный список включены, помимо прочих, «Уральские авиалинии» (URAL) и «Совкомфлот» (FLOT).

25 июня (вторник)

Россия. В мае чистая прибыль банков РФ (за вычетом дивидендов от дочерних банков) сократилась на 16% м/м, до 255 млрд руб. При росте корпоративного портфеля на 1,7% выросли операционные расходы и резервы.

26 июня (среда)

Россия. Росстат: рост промпроизводства в мае ускорился до 5,3% г/г после +3,9% в апреле, +4% в марте. За 5 мес. 2024 рост на 5,2% г/г.

Россия. Росстат: инфляция за 18—24 июня ускорилась до 0,22% н/н после 0,17% за период 11—17 июня, 0,12% за 4—10 июня. Лидеры роста цен за неделю: картофель (+8%), огурцы (+3%), экономперелеты (+2%). Лидеры снижения: помидоры (-2%), яйца (-1%), свекла (-1%). Ситуация все больше складывается в пользу повышения ключевой ставки в июле с 16% до 18%. С начала месяца к 24 июня рост цен составил 0,58%, с начала года — 3,82%.

Россия. Росстат: инфляция за 18—24 июня ускорилась до 0,22% н/н после 0,17% за период 11—17 июня, 0,12% за 4—10 июня. Лидеры роста цен за неделю: картофель (+8%), огурцы (+3%), экономперелеты (+2%). Лидеры снижения: помидоры (-2%), яйца (-1%), свекла (-1%). Ситуация все больше складывается в пользу повышения ключевой ставки в июле с 16% до 18%. С начала месяца к 24 июня рост цен составил 0,58%, с начала года — 3,82%.

27 июня (четверг)

Банк России обсуждает с участниками рынка возможность проведения организованных торгов в выходные дни. О каких площадках и рынках может идти речь - не уточнялось..

28 июня (пятница)

Россия. Объем рынка ОФЗ в мае увеличился на 0,5%, до ₽20,596 трлн. Доля нерезидентов в ОФЗ в мае осталась на уровне 6,8%.

📣 Корпоративные события

События прошлой недели:

24 июня (понедельник)

«Транснефть» (TRNFP). СД рекомендовал дивиденды за 2023 г. ₽177,2/акц. Дивдоходность 11,4%. Закрытие реестра – 20-й день с даты одобрения на ГОСА (дата не определена).

«Южуралзолото» (UGLD). Компания уточнила цену SPO: заявки ниже ₽0,81/акц. будут отклонены.

«Южуралзолото» (UGLD). Компания уточнила цену SPO: заявки ниже ₽0,81/акц. будут отклонены.

25 июня (вторник)

Solidcore Resources (POLY) (ранее Polymetal) подала заявку на делистинг c «Мосбиржи» из-за недавних санкций к площадке. Последний день торгов 30 сентября, но окончательная дата может отличаться, ее объявит биржа.

«Южуралзолото» (UGLD). Компания в ходе SPO привлекла ₽8 млрд и увеличила free float с 6% до 10,1%.

«Юнипро» (UPRO). Акционеры решили не выплачивать дивиденды за 2023 г.

«Южуралзолото» (UGLD). Компания в ходе SPO привлекла ₽8 млрд и увеличила free float с 6% до 10,1%.

«Юнипро» (UPRO). Акционеры решили не выплачивать дивиденды за 2023 г.

26 июня (среда)

Совкомбанк (SVCB). Акционеры одобрили выплату дивидендов за 2023 г. ₽1,14/акц. Дивдоходность 6,7%. Закрытие реестра 8 июля. Выплата до 22 июля.

МКБ (CBOM). Акционеры решили не выплачивать дивиденды по итогам 2023 г. Прибыль в 2023 г. составила ₽40,8 млрд.

«Эн+ Груп» (ENPG). Акционеры поддержали невыплату дивидендов за 2023 г.

МКБ (CBOM). Акционеры решили не выплачивать дивиденды по итогам 2023 г. Прибыль в 2023 г. составила ₽40,8 млрд.

«Эн+ Груп» (ENPG). Акционеры поддержали невыплату дивидендов за 2023 г.

27 июня (четверг)

Мосэнерго (MSNG). Акционеры одобрили выплату дивидендов за 2023 г. ₽0,16038/акц. Дивдоходность 5,1%. Закрытие реестра 9 июля.

Татнефть (TATN, TATNP). Акционеры одобрили дивиденды за 4 кв. 2023 г. ₽25,17/акц. С учетом ранее выплаченных ₽62,71/акц. дивиденды за 2023 г. составят ₽87,88/акц. Закрытие реестра 9 июля.

МТС (MTSS). Акционеры одобрили дивиденды за 2023 г. ₽35/акц. Дивдоходность 12%. Закрытие реестра 16 июля.

Татнефть (TATN, TATNP). Акционеры одобрили дивиденды за 4 кв. 2023 г. ₽25,17/акц. С учетом ранее выплаченных ₽62,71/акц. дивиденды за 2023 г. составят ₽87,88/акц. Закрытие реестра 9 июля.

МТС (MTSS). Акционеры одобрили дивиденды за 2023 г. ₽35/акц. Дивдоходность 12%. Закрытие реестра 16 июля.

28 июня (пятница)

ВТБ (VTBR). Чистая прибыль по МСФО в мае сократилась на 7,7% г/г, до ₽30 млрд . За 5 месяцев прибыль -3,2% г/г, до ₽233,4 млрд. Снижение г/г - результат существенной валютной переоценки в I пол. 2023 г. (эффект высокой базы).

«Трансконтейнер» (TRCN). Евросоюз ввел санкции против компании.

«Сургутнефтегаз» (SNGS). Акционеры одобрили дивиденды за 2023 год: ₽12,29 на привилегированную акцию, ₽0,85 на обыкновенную акцию. Закрытие реестра - 18 июля 2024 г.

«Норникель» (GMKN). Акционеры поддержали невыплату дивидендов за 2023 г.

«Магнит» (MGNT). Акционеры утвердили дивиденды за 2023 г. ₽412,13/акц. Закрытие реестра - 15 июля.

«Полюс» (PLZL). Акционеры поддержали невыплату дивидендов за 2023 г.

«Трансконтейнер» (TRCN). Евросоюз ввел санкции против компании.

«Сургутнефтегаз» (SNGS). Акционеры одобрили дивиденды за 2023 год: ₽12,29 на привилегированную акцию, ₽0,85 на обыкновенную акцию. Закрытие реестра - 18 июля 2024 г.

«Норникель» (GMKN). Акционеры поддержали невыплату дивидендов за 2023 г.

«Магнит» (MGNT). Акционеры утвердили дивиденды за 2023 г. ₽412,13/акц. Закрытие реестра - 15 июля.

«Полюс» (PLZL). Акционеры поддержали невыплату дивидендов за 2023 г.

🔔 Ожидания на текущую неделю

1 июля (понедельник)

США, Европа. Публикация июньских показателей индексов деловой активности PMI в. производственной сфере.

Россия. Индекс деловой активности PMI в. обрабатывающей промышленности в июне.

2 июля (вторник)

Еврозона. Потребительская инфляция в июне (предварительные данные).

Мосбиржа (MOEX). Данные по объему торгов в июне.

3 июля (среда)

США, Европа. Публикация июньских показателей индексов деловой активности PMI в. сфере услуг.

Россия. Индекс деловой активности PMI в. сфере услуг в июне.

Россия. Недельная инфляция в РФ с 25 июня по 1 июля.

4 июля (четверг)

США. Рынки закрыты (День независимости).

«ВИ.Ру» («ВсеИнструменты.ру») закроет книгу заявок в рамках IPO.

5 июля (пятница)

США. Отчет по рынку труда за июнь: уровень безработицы и данные по изменению рабочих мест вне с/х.

«ВИ.Ру» (VSEH, «ВсеИнструменты.ру»). Начало торгов акциями на Мосбирже.

США, Европа. Публикация июньских показателей индексов деловой активности PMI в. производственной сфере.

Россия. Индекс деловой активности PMI в. обрабатывающей промышленности в июне.

2 июля (вторник)

Еврозона. Потребительская инфляция в июне (предварительные данные).

Мосбиржа (MOEX). Данные по объему торгов в июне.

3 июля (среда)

США, Европа. Публикация июньских показателей индексов деловой активности PMI в. сфере услуг.

Россия. Индекс деловой активности PMI в. сфере услуг в июне.

Россия. Недельная инфляция в РФ с 25 июня по 1 июля.

4 июля (четверг)

США. Рынки закрыты (День независимости).

«ВИ.Ру» («ВсеИнструменты.ру») закроет книгу заявок в рамках IPO.

5 июля (пятница)

США. Отчет по рынку труда за июнь: уровень безработицы и данные по изменению рабочих мест вне с/х.

«ВИ.Ру» (VSEH, «ВсеИнструменты.ру»). Начало торгов акциями на Мосбирже.