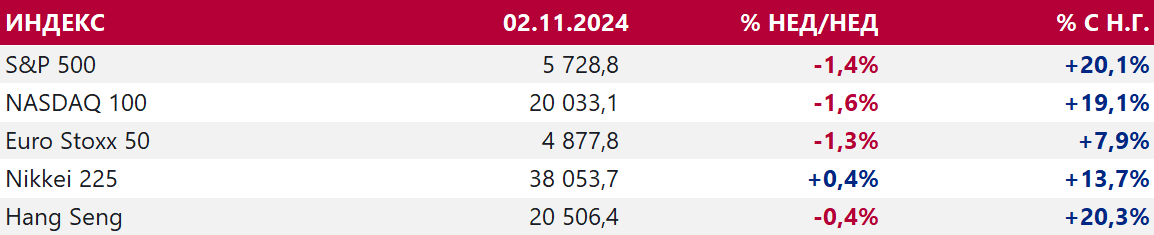

🌍 Глобальные рынки

США. Основные американские индексы продолжают снижение перед президентскими выборами, падая вторую неделю подряд после почти двухмесячного роста. Инвесторы осторожничают из-за слабой макростатистики и смешанных корпоративных отчетов. Экономика США в октябре создала лишь 12 тыс. новых рабочих мест вне с/х против ожидаемых 110 тыс., аргументируя необходимость дальнейшего снижения ставки ФРС. На столь слабый прирост занятости могли повлиять забастовки и два урагана. Уровень безработицы остался на низком уровне — 4,1%. Согласно последним данным, на ближайшем заседании 7 ноября вероятность снижения ставки на 25 б.п. до 4,50-4,75% составляет 95,9%. В декабре вероятность ещё одного снижения до 4,25-4,50% ~80,9%, что подтверждает продолжение мягкой ДКП.

На 1 ноября отчиталось 70% компаний из S&P500. Из них 75% сообщили о прибыли на акцию на 4,6% выше прогнозов, однако это ниже среднего 5-летнего (8,5%) и среднего 10-летнего (6,8%). Вместе с тем, по данным Goldman, объемы и количество объявленных buyback в США в этом году бьют рекорды — $988 млрд. На этой неделе негативное влияние на «бигтех» оказало развитие OpenAI, запустившего поиск в ChatGPT. Хотя технологические гиганты отчитались хорошо, но их акции находятся под давлением, так как компании вынуждены инвестировать крупные суммы в инфраструктуру для ИИ с длительным сроком окупаемости, что сдерживает текущую прибыль. В центре внимания останутся президентские выборы, а также публикации индексов активности в секторе услуг, которые могут повлиять на дальнейшую динамику рынков.

Китай. Китайские фондовые индексы закрылись снижением. Одно из крупнейших разочарований недели – Li Auto. Компания опубликовала прогноз доходов ниже ожиданий аналитиков. Народный банк Китая продолжает вливать ликвидность, были объявлены операции обратного РЕПО на сумму 500 млрд юаней. Согласно данным СМИ, готовится пакет стимулов на сумму более 10 трлн юаней для оживления экономики, однако инвесторы остаются осторожными в преддверии выборов в США, которые могут повлиять на американо-китайские торговые отношения в случае победы Дональда Трампа.

На 1 ноября отчиталось 70% компаний из S&P500. Из них 75% сообщили о прибыли на акцию на 4,6% выше прогнозов, однако это ниже среднего 5-летнего (8,5%) и среднего 10-летнего (6,8%). Вместе с тем, по данным Goldman, объемы и количество объявленных buyback в США в этом году бьют рекорды — $988 млрд. На этой неделе негативное влияние на «бигтех» оказало развитие OpenAI, запустившего поиск в ChatGPT. Хотя технологические гиганты отчитались хорошо, но их акции находятся под давлением, так как компании вынуждены инвестировать крупные суммы в инфраструктуру для ИИ с длительным сроком окупаемости, что сдерживает текущую прибыль. В центре внимания останутся президентские выборы, а также публикации индексов активности в секторе услуг, которые могут повлиять на дальнейшую динамику рынков.

Китай. Китайские фондовые индексы закрылись снижением. Одно из крупнейших разочарований недели – Li Auto. Компания опубликовала прогноз доходов ниже ожиданий аналитиков. Народный банк Китая продолжает вливать ликвидность, были объявлены операции обратного РЕПО на сумму 500 млрд юаней. Согласно данным СМИ, готовится пакет стимулов на сумму более 10 трлн юаней для оживления экономики, однако инвесторы остаются осторожными в преддверии выборов в США, которые могут повлиять на американо-китайские торговые отношения в случае победы Дональда Трампа.

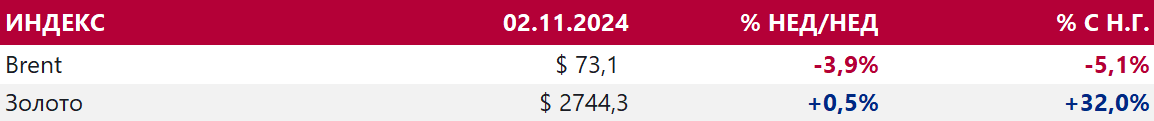

Нефть. Нефть марки Brent завершила неделю снижением на 3,9%, достигнув отметки $73,1 за баррель. Основными причинами снижения цен стали уменьшение геополитической премии после атаки Израиля на Иран, которая не затронула нефтяные объекты, и снижение опасений перебоев в поставках. При этом котировки частично восстановились на ожиданиях возможного ответного удара со стороны Ирана, а также благодаря решению стран ОПЕК+ отложить планируемый рост добычи с декабря 2024 на январь 2025 г. Это продление ограничений направлено на стабилизацию цен, учитывая рекордные объемы добычи нефти в США, создающие избыток предложения.

Рынок остается под давлением из-за слабого спроса: стимулирующие меры Китая пока не показывают ожидаемого эффекта, а экономический рост в США замедляется. На следующей неделе внимание инвесторов будет сосредоточено на заседании ФРС и новых данных из Китая, где могут быть объявлены дополнительные меры поддержки, а также геополитической обстановке, что может повлиять на нефтяные котировки.

Золото. Золото завершило неделю с небольшим ростом на 0,5%, закрепившись на отметке $2 744 за унцию. Перед выборами в США и заседанием ФРС котировки стабилизировались на фоне ожиданий смягчения монетарной политики и усиления спроса на защитные активы. В частности, возможное возвращение Дональда Трампа к власти может способствовать росту инфляции из-за ожидаемых стимулирующих мер, что усиливает интерес к золоту. Помимо этого, напряженность на Ближнем Востоке также поддерживает спрос на «жёлтый металл».

Также инвесторы с помощью золота хеджируют риск того, что в ноябре республиканцы получат не только контроль над Белым домом, но и над Конгрессом, что подразумевает массивную программу расходов и рост соотношения долга США к ВВП, вызывая более серьезные опасения относительно фискальной устойчивости Штатов в долгосрочном горизонте.

Спрос на золото поддерживается как инвесторами, так и мировыми ЦБ. По данным Всемирного совета по золоту (World Gold Council), в 3кв24 покупки металла выросли на 5%, в основном за счёт увеличения интереса среди западных инвесторов. ЦБ наращивали резервы, в большинстве своём это развивающиеся страны. Аналитики Goldman Sachs прогнозируют $3000за унцию к концу 2025 года.

Рынок остается под давлением из-за слабого спроса: стимулирующие меры Китая пока не показывают ожидаемого эффекта, а экономический рост в США замедляется. На следующей неделе внимание инвесторов будет сосредоточено на заседании ФРС и новых данных из Китая, где могут быть объявлены дополнительные меры поддержки, а также геополитической обстановке, что может повлиять на нефтяные котировки.

Золото. Золото завершило неделю с небольшим ростом на 0,5%, закрепившись на отметке $2 744 за унцию. Перед выборами в США и заседанием ФРС котировки стабилизировались на фоне ожиданий смягчения монетарной политики и усиления спроса на защитные активы. В частности, возможное возвращение Дональда Трампа к власти может способствовать росту инфляции из-за ожидаемых стимулирующих мер, что усиливает интерес к золоту. Помимо этого, напряженность на Ближнем Востоке также поддерживает спрос на «жёлтый металл».

Также инвесторы с помощью золота хеджируют риск того, что в ноябре республиканцы получат не только контроль над Белым домом, но и над Конгрессом, что подразумевает массивную программу расходов и рост соотношения долга США к ВВП, вызывая более серьезные опасения относительно фискальной устойчивости Штатов в долгосрочном горизонте.

Спрос на золото поддерживается как инвесторами, так и мировыми ЦБ. По данным Всемирного совета по золоту (World Gold Council), в 3кв24 покупки металла выросли на 5%, в основном за счёт увеличения интереса среди западных инвесторов. ЦБ наращивали резервы, в большинстве своём это развивающиеся страны. Аналитики Goldman Sachs прогнозируют $3000за унцию к концу 2025 года.

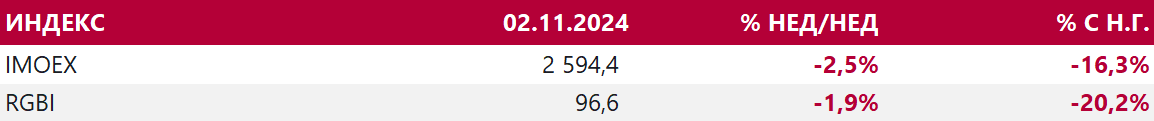

✅ Россия

Индекс МосБиржи. IMOEX продолжает снижение, намереваясь проверить на прочность минимумы сентября 2024 г. Главные аутсайдеры – девелоперы, акции компаний с большой долговой нагрузкой. То есть под давлением в первую очередь те, кто наиболее заметно пострадает от жесткой денежно-кредитной политики Банка России. Акции АФК Система оказались под давлением после публикации слабого отчета по РСБУ за 9 месяцев. Совкомфлот по РСБУ за 9 месяцев сократил чистую прибыль в 2,8 раза, до ₽3,9 млрд.

В немногочисленных лидерах роста среди индексных акций оказались бумаги Полюса и Русала, поддерживаемые конъюнктурой цен на золото и алюминий на мировом рынке.

На минувшей неделе Сбербанк опубликовал относительно позитивные результаты по МСФО за 9 мес. Менеджмент повысил прогноз роста корпоративного портфеля, понизил оценку по розничному портфелю. Рентабельность капитала сохраняется не ниже 25%, и цель по ROE остается без изменений, несмотря на негативные факторы.

Также сильные финансовые результаты по итогам 3 квартала опубликовал Яндекс, который нарастил выручку на 36% г/г, до ₽277 млрд и сохраняет прогноз роста выручки на 38-40% г/г в 2024 г., а скорр. EBITDA по-прежнему ожидается на уровне ₽170-175 млрд.

Компания МД Медикал опубликовала сильные операционные результаты по итогам 3 квартала.

RGBI. Индекс российских государственных облигаций (RGBI) завершил неделю падением на 1,9%, достигнув отметки 96,6 п.Октябрь стал первым с 2002 года месяцем, когда RGBI закрылся ниже 100 п. Доходность 5-летних ОФЗ выросла до 18,71% (неделей ранее — 19,2%), а 10-летних — до 16,82% (неделей ранее — 16,42%).

Долговой рынок по-прежнему отыгрывает перспективу ужесточения денежно-кредитной политики. Данные по потребительской инфляции за неделю с 22 по 28 октября негативно повлияли на настроения инвесторов, распродажа на рынке ОФЗ ускорилась. Рынок полностью учел в ценах (если судить по кривой доходности) повышение ключевой ставки в декабре до 22% годовых. Весьма вероятно, инвесторы продолжат сокращать дюрацию облигационных портфелей. Также должна сохраняться тенденция выхода из корпоративных флоутеров в пользу фондов денежного рынка.

В немногочисленных лидерах роста среди индексных акций оказались бумаги Полюса и Русала, поддерживаемые конъюнктурой цен на золото и алюминий на мировом рынке.

На минувшей неделе Сбербанк опубликовал относительно позитивные результаты по МСФО за 9 мес. Менеджмент повысил прогноз роста корпоративного портфеля, понизил оценку по розничному портфелю. Рентабельность капитала сохраняется не ниже 25%, и цель по ROE остается без изменений, несмотря на негативные факторы.

Также сильные финансовые результаты по итогам 3 квартала опубликовал Яндекс, который нарастил выручку на 36% г/г, до ₽277 млрд и сохраняет прогноз роста выручки на 38-40% г/г в 2024 г., а скорр. EBITDA по-прежнему ожидается на уровне ₽170-175 млрд.

Компания МД Медикал опубликовала сильные операционные результаты по итогам 3 квартала.

RGBI. Индекс российских государственных облигаций (RGBI) завершил неделю падением на 1,9%, достигнув отметки 96,6 п.Октябрь стал первым с 2002 года месяцем, когда RGBI закрылся ниже 100 п. Доходность 5-летних ОФЗ выросла до 18,71% (неделей ранее — 19,2%), а 10-летних — до 16,82% (неделей ранее — 16,42%).

Долговой рынок по-прежнему отыгрывает перспективу ужесточения денежно-кредитной политики. Данные по потребительской инфляции за неделю с 22 по 28 октября негативно повлияли на настроения инвесторов, распродажа на рынке ОФЗ ускорилась. Рынок полностью учел в ценах (если судить по кривой доходности) повышение ключевой ставки в декабре до 22% годовых. Весьма вероятно, инвесторы продолжат сокращать дюрацию облигационных портфелей. Также должна сохраняться тенденция выхода из корпоративных флоутеров в пользу фондов денежного рынка.

Российская валюта. Рубль подешевел против основных конкурентов. Дополнительным негативом для рубля стало решение ЦБ изменить правила расчета ставок «валютного свопа». Теперь ставки по операциям «валютный своп» по продаже юаней за рубли с их последующей покупкой равны ключевой ставке. Ранее они считались, как ставка SHIBOR овернайт + 12 п.п. То есть теперь ставки стали выше. Ставки овернайт в рублях и юанях сейчас отличаются очень незначительно, что повышает привлекательность покупки юаней для размещения их в фондах денежного рынка. Ждем дальнейшего ослабления рубля в обозримом будущем. Таргет по CNY/RUB подразумевает тестирование уровня 14,00 до конца года. Пара USD/RUB должна уверенно закрепиться выше 98,00 и может протестировать уровень 100 рублей за доллар.

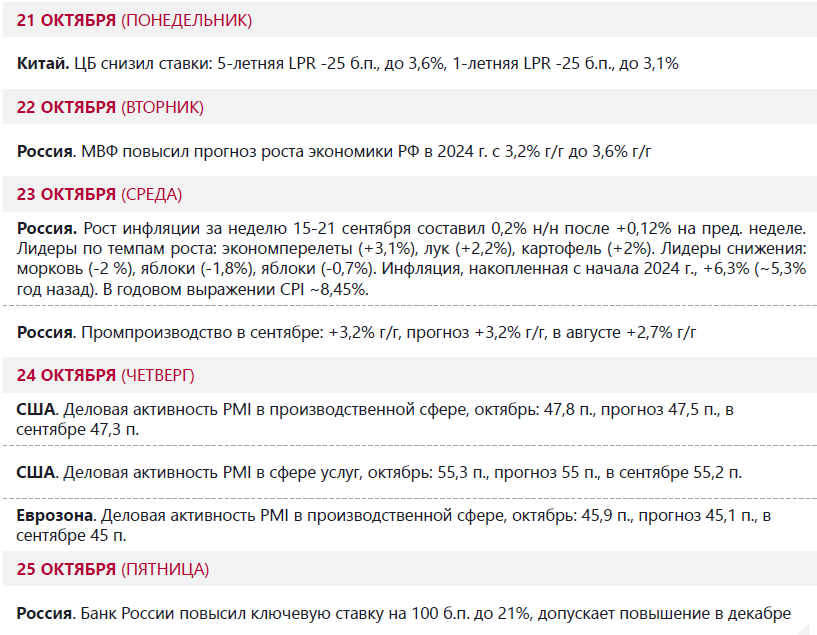

🔎 Макроданные

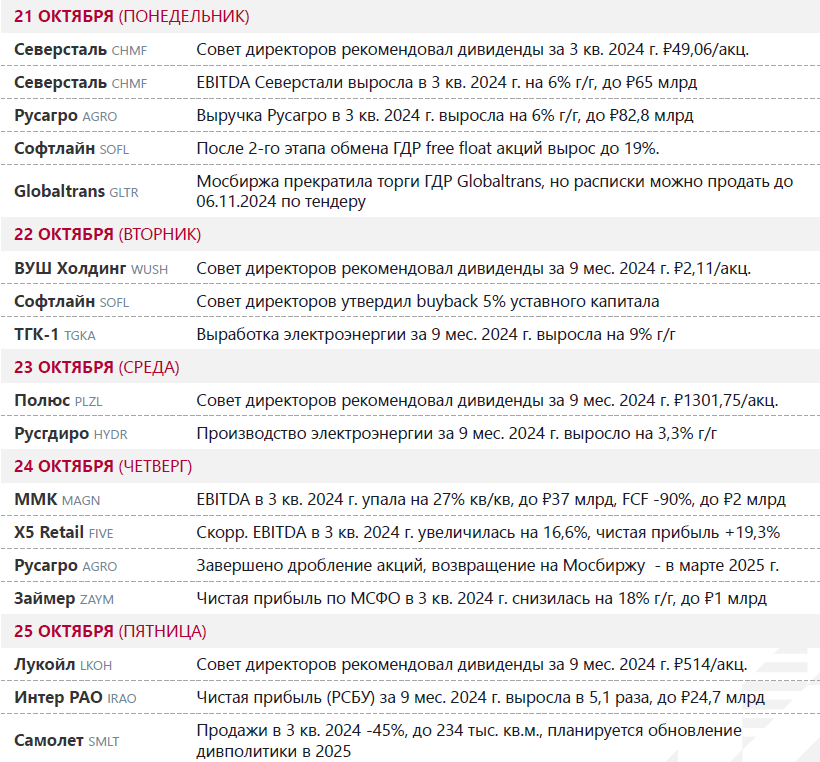

📣 Корпоративные события

🔔 Ожидания на текущую неделю